ANKETA: Nízka dostupnosť bývania berie realitnému trhu vietor z plachiet

Rok 2023 sa na Slovensku niesol v duchu vyrovnávania sa s realitou zvýšených úrokových sadzieb hypoték, vyčkávania výrazného poklesu cien novostavieb (ktorý sa neudial) aj očakávania krokov novej vlády smerom k zdaneniu bánk a k hypotekárnych úverov.

|

Poznáte výhody Klubu ASB? Stačí bezplatná registrácia a získate sektorové analýzy slovenského stavebníctva s rebríčkami firiem ⟶ |

Predáva a kupuje nehnuteľnosti ten, kto musí, a developeri a banky si stále dobre spočítajú cenu, za akú si požičiavajú peniaze. Trh čaká na impulz, ktorý ho posunie o krok ďalej do novej pozície, pretože stojaté vody rybníka s drahou vodou nie sú zdravé. S odborníkmi na reality sme sa rozprávali o významných udalostiach roka 2023, o vládnej pomoci platiteľom hypoték aj o očakávaniach v roku 2024.

Ktoré udalosti v roku 2023 považujete za významné pre realitný trh na Slovensku?

M. DOBIŠ: Udalosťou číslo jedna zostávajú úrokové sadzby. Zatiaľ čo v minulom roku sme sa v ponukách komerčných bánk prehupli cez 2 %, v tomto roku to už bola hranica 4 %. Aktuálne úrokové sadzby tlačia na ceny nehnuteľností, ktoré po rokoch nárastu zastihol klesajúci trend. Poklesy ponukových cien na medziročnej úrovni desať a viac percent môžu pokračovať až do momentu, kým sa úrokové sadzby nedostanú na akceptovateľnú výšku žiadateľov o bývanie. Udalosťou je pre mňa aj príprava nového stavebného zákona, ktorý od 1. apríla budúceho roka vstúpi do platnosti. Najmä preto, že ide o zmenu po dlhých 47 rokoch.

B. ILIć: Ďalšie zvyšovanie úrokových sadzieb hypoték, čo spôsobilo opätovné zhoršenie ich dostupnosti. Či už z pohľadu výšky financovania, alebo mesačnej splátky. Preto sa ďalej znižoval dopyt po kúpe nehnuteľností. Ubudli kupujúci, ktorí nadobúdajú nehnuteľnosť za účelom bývania, ale aj tí investiční. Dôležitý je aj výsledok parlamentných volieb, ktorý môže spôsobiť ďalšie zhoršenie dostupnosti hypotekárneho financovania. Na druhej strane sa znižovala inflácia, čo má pozitívny vplyv na finančnú situáciu domácností.

V. KUBRICKÝ: V roku 2023 sa neobjavila žiadna nová udalosť, ktorá by zasiahla realitný trh tak výrazne, ako sme to videli v predchádzajúcich rokoch. Nič také ako pandémia koronavírusu, vojna na Ukrajine či prudké otočenie kormidla pri riadení úrokových sadzieb Európskej centrálnej banky (ECB) sme nezaznamenali. Samozrejme, vojnový konflikt za našou východnou hranicou či ďalšie zdražovanie rezonovali na realitnom trhu aj v roku 2023. Do akej miery ovplyvní obchodovanie s nehnuteľnosťami nová vláda, uvidíme až v roku 2024.

R. MECKOVÁ: Za významnú udalosť považujem zvyšovanie úrokových sadzieb. To sa síce deje už od roku 2022, ale až v roku 2023 sme sa dostali k hraničným hodnotám, ktoré radikálne ovplyvňujú vôľu a chuť zadlžovať sa. Rovnako za dôležité považujem aj to, že aj niektoré novostavby začali postupne znižovať cenníkové ceny alebo výraznejšie dotovať kúpu bytu. Developeri pri novostavbách veľmi dlho odolávali a aj keď zníženia nie sú radikálne, predsa len sú. Dôležitou udalosťou je aj schválenie štátnej pomoci pre klientov so zvýšenými úrokovými sadzbami na svojej hypotéke, hoci nepredpokladám, že by tento krok mohol výrazne ovplyvniť realitný trh. Za dôležité považujem aj skonštatovať, že projekt nájomných bytov podporovaných štátom sa skončil fiaskom.

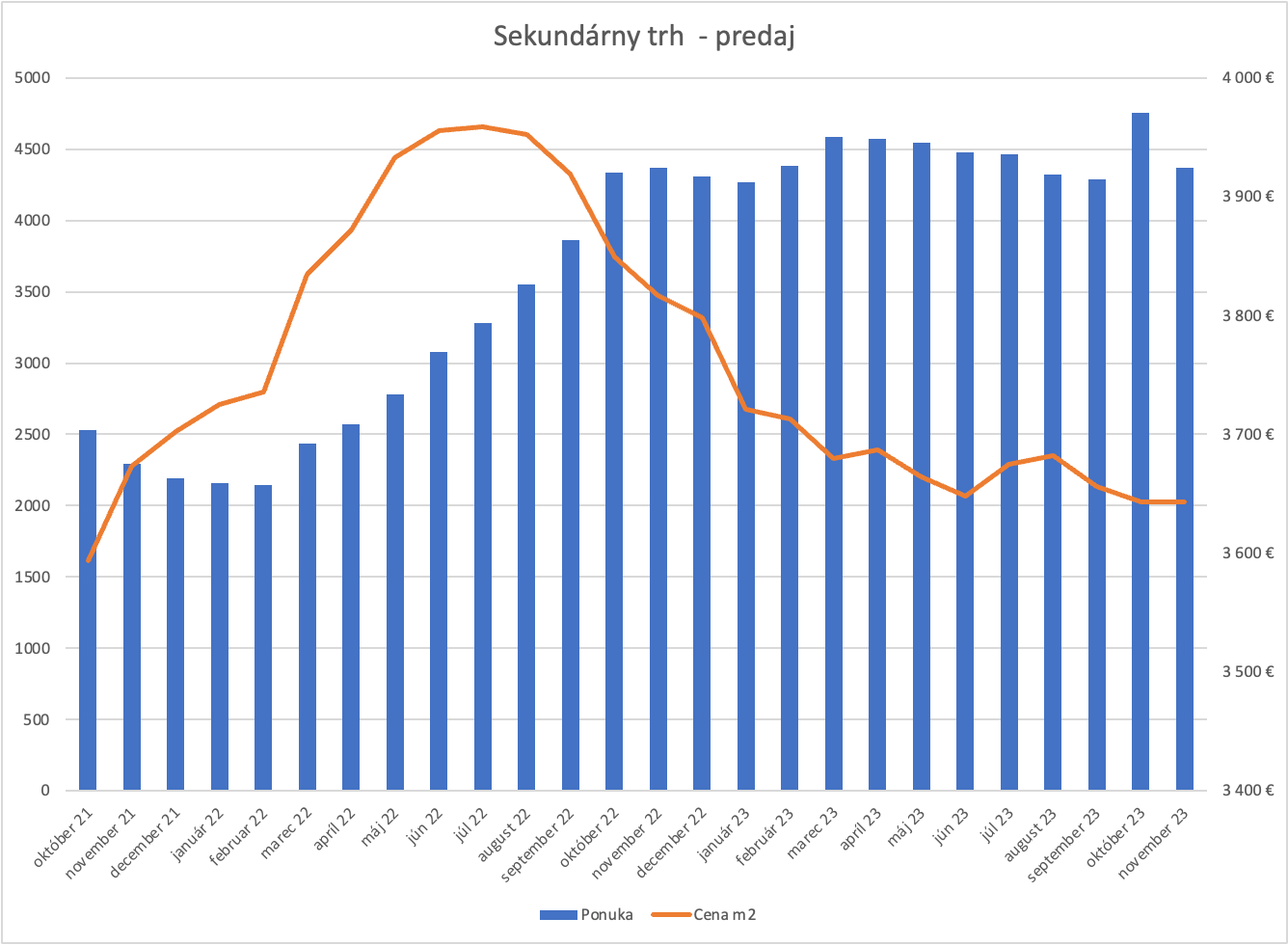

F. ŽOLDÁK: Tento rok bol rokom očakávaní a z grafu vývoja cien a ponuky vidno 2 termíny. Začiatok leta – začali ceny rásť akoby v očakávaní lepších zajtrajškov. Začiatok jesene – skokovo sa zvýšila ponuka, takmer o 10 %, akoby v očakávaní horších zajtrajškov. Nakoniec sa ale všetko vrátilo do starých koľají, aj ponuka, aj ceny

Aká je dostupnosť bývania na Slovensku?

M. DOBIŠ: Najhoršia za posledné desaťročie, dôvodmi sú vyššie výdavky na zachovanie životnej úrovne ľudí a prudký nárast cien nehnuteľností v rokoch 2021 a 2022. Keďže sa vďaka zvýšeniu sadzieb začali upravovať ceny nehnuteľností smerom dole, môžu aj napriek drahším úverom pôsobiť stimulačne pre ľudí, ktorí sa chystajú vyriešiť otázku bývania v najbližších mesiacoch. Prepad v objeme nových úverov je vplyvom drahších úverov tretinový oproti dlhodobému priemeru

B.ILIć: Slovensko je najmenej dostupnou krajinou, pokiaľ ide o možnosť zaobstarať si vlastné bývanie. Index dostupnosti bývania je najhorší od roku 2010. Ceny nehnuteľností v posledných rokoch rástli podstatne rýchlejšie ako mzdy. V druhom štvrťroku 2023 sa ale dostupnosť mierne zlepšila

V. KUBRICKÝ: Odkedy začali skokovito rásť úrokové sadzby na hypotéky, dostupnosť bývania sa podstatne zhoršila. Splátky úverov na bývanie sú pre drahé peniaze často vyššie ako nájom, čo demotivuje ľudí kupovať si vlastnú strechu nad hlavou. V roku 2024 by sa situácia vďaka rastúcim platom a klesajúcim cenám bytov či úrokových sadzieb na úvery mohla zlepšovať.

R. MECKOVÁ: Slovensko sa aktuálne nachádza na najvyšších priečkach v rebríčku nedostupnosti bývania. Až 14 ročných hrubých platov potrebujeme na kúpu nehnuteľnosti o rozlohe 70 m2. Pre mnohých je frustrujúce, že sa dostávame do štádia, v ktorom bude bývanie nedosiahnuteľnou komoditou. Dôvodom je, samozrejme, nižšia kúpyschopnosť a vysoké ceny bytov. Je to ľahká matematika. Momentálne predáva byt ten, kto musí. Ak niekto nemusí predávať, tak predaj odkladá a nehnuteľnosť radšej prenajme. Ani pokles cien nehnuteľností nespôsobil lepšiu dostupnosť, pretože rast úrokových sadzieb na hypotékach sťažil financovanie.

Na Slovensku je však viacero negatívnych faktorov, ktoré ovplyvňujú dostupnosť bývania. Pomalý rast miezd, výrazné zvyšovanie úrokových sadzieb na hypotékach, vysoké ceny nehnuteľností, ale aj tempo rozvoja bývania.

F. ŽOLDÁK: Bývanie je najmenej dostupné za posledných 15 rokov, ak sa porovnáva priemerný príjem domácnosti a cena nehnuteľnosti, resp. splátka hypotéky.

Pomohlo roztvorenie cenových nožníc medzi staršími bytmi a novostavbami predaju starších bytov?

M. DOBIŠ: Ceny stavebných materiálov v kombinácii s vyššou cenou za prácu v stavebníctve predstavujú dôvod, prečo ceny novostavieb klesajú na cene iba minimálne. Znížiť cenu je to posledné, čo developer pri predaji nehnuteľnosti chce. Práve preto sa v posledných mesiacoch na trhu objavovali rôzne benefity v podobe parkovacích miest, pokročilého zariadenia či kuchynskej linky. Naopak, v prípade starších bytov je cítiť pokles, ktorý môže staršie veľkometrážne byty zlacnieť ešte viac. Môžeme teda povedať, že áno, možnosti financovania priali v tomto roku lacnejším nehnuteľnostiam. Nie je to však pravidlom pre každý región.

B. ILIć: Myslím, že áno. Pokiaľ sa majú predávať aj staršie byty, logicky musí byť ich cena úmerne nižšia ako pri novostavbách. Samozrejme, závisí to aj od lokality bytu a jeho špecifických výhod.

V. KUBRICKÝ: V roku 2023 staršie byty zlacňovali rýchlejšie ako novšie byty, čo viedlo medzi nimi k roztvoreniu cenových nožníc. Doterajší trend v roku 2024 už pokračovať nemusí. Vidíme totiž, že ponuka novších bytov na trhu sa stále zvyšuje, ponuka tých starších však klesá.

R. MECKOVÁ: Predaj starých aj nových bytov prešiel v roku 2023 miernou stagnáciou. Staršie byty sa stali dostupnejšími pre klientov, tam klesli ceny viac ako pri novostavbách. Ak sa pozrieme na ceny bytov v novostavbách, tam sme pokles nezaznamenali, developeri idú skôr cestou marketingových akcií pre nových klientov, napríklad vo forme zvýhodnených úrokových sadzieb na určitý čas. Klientom preplácajú časť úrokov, čo pomáha klientom pri rozhodovaní o kúpe. Máloktorý developer menil cenníky a prepisoval cenovky na nižšie čísla.

Záujem o byty je momentálne rovnomerne rozložený, keďže ceny sa stabilizovali ako pri starších bytoch, tak aj pri novostavbách. Predávajú sa byty, ktoré ponúkajú novým majiteľom určitú pridanú hodnotu, či už spomenuté benefity od developerov pri novostavbách (kuchynská linka v cene, parkovacie stojisko alebo pivnica v cene), alebo pekne upravené byty v starších bytových domoch. Kupujúceho si nájdu aj byty v pôvodnom stave v starých bytových domoch, ale o ich predaji už rozhoduje len výrazne nižšia cena, ktorá musí zaujať.

F. ŽOLDÁK: Ponukové ceny bytov na sekundárnom trhu v Bratislave klesli približne o 10 %, novostavby si svoje ceny zachovali. Zníženie cien bytov na sekundárnom trhu nasmerovalo aj záujemcov o nové projekty na sekundárny trh. Kupujúcich bolo však menej, a tak paradoxne na sekundárnom trhu sa nepredávalo viac, ale v nových projektoch menej.

Vyrovnali sa predávajúci a kupujúci so zvýšenými sadzbami hypoték?

M. DOBIŠ: Iba veľmi ťažko. Na koňa to posadilo skôr kupujúcich, aj keď bol trend posledných rokov vplyvom lacných peňazí opačný. Ľudia nestratili záujem o hypotéky, iba im nevychádzajú potrebné limity na financovanie kúpy.

B. ILIć: Stále sa s tým vyrovnávajú, je to postupný a pomalý proces. Tí predávajúci, ktorí potrebujú predať, sú ochotní zreálniť svoje požiadavky. Kupujúci očakávajú vo väčšine prípadov výraznejšiu zľavu z požadovanej kúpnej ceny, čo môže byť kľúčové pri konečnom rozhodnutí o kúpe.

V. KUBRICKÝ: Adepti na hypotéku už pochopili, že jednopercentným hypotékam odzvonilo. Kto prichádza na realitný trh, sa však nezaujíma izolovane len o úrokovú sadzbu na úver. Zorné pole kupujúceho je širšie. Chce vedieť, či mu banka poskytne úver a koľko peňazí bude mesačne splácať. Výsledok nezávisí len od úrokovej sadzby, ale aj od jeho príjmu a ceny nehnuteľnosti.

E. ŠABLOVÁ: Vo všeobecnosti sa už začína prejavovať, že vyššie sadzby sú na trhu dostatočne dlhé obdobie, aby si na ne ľudia zvykli. Tí, ktorí potrebujú bývanie, už zrejme nebudú vyčkávať a realitný trh sa stabilizuje. Tlak na pokles cien nehnuteľností sa bude postupne znižovať. Preto očakávam v priebehu budúceho roka opätovné zvýšenie záujmu o hypotéky a pozvoľné naštartovanie úverovania.

Výraznejší rast trhu môže brzdiť najmä fakt, že množstvo záujemcov o hypotéku neprejde cez schvaľovací proces v banke, pretože ich zastaví prísna regulácia v súvislosti s povinnými stress testami už aj tak pomerne vysokých splátok.

F. ŽOLDÁK:V princípe áno. Kupujúcim je dnes ale klient, ktorý zároveň inú nehnuteľnosť predáva, a tak nemusí čerpať veľkú časť ceny z úveru. V minulosti boli veľkou mierou zastúpení prvokupujúci, ktorí nemali taký objem vlastných zdrojov a žiadali o úver 90 % alebo niekedy aj viac % z ceny nehnuteľnosti. Takýto kupujúci dnes z trhu takmer vymizol.

Vládna pomoc so zvýšenou splátkou hypotéky rieši tých, ktorí už platia – tento rok daňovým bonusom, potom to bude sociálna dávka. Čo by mala urobiť, aby sa zvýšil počet nových hypoték?

M. DOBIŠ: Vláda by skôr mohla priniesť alternatívu ku kúpe nehnuteľnosti. Viac ako 90 % Slovákov nebýva vo vlastnom, nie preto, že chce, ale preto, že nemá inú možnosť ako si zabezpečiť bývanie na niekoľko rokov dopredu. Komerčný nájom predstavuje neistotu, že sa môže zmeniť cena, majiteľ nehnuteľnosti aj situácia prenajímateľa. Nemyslím si, že potrebujeme viac hypoték. To, čo potrebujeme, sú nové formy dostupného nájomného bývania.

B. ILIć: Vládna pomoc pravdepodobne spôsobí aj spomalenie znižovania úrokových sadzieb úverov, keďže sa zmierni konkurenčný boj medzi bankami a potreba klientov vyjednávať o nižšej úrokovej sadzbe. Jedným z príjmov pre túto vládnu pomoc má byť aj mimoriadne zdanenie bánk, čo zníži ich zisk a spôsobí ďalšie zvyšovanie úrokových sadzieb nových hypoték. Nové zvýhodnenie daňového bonusu na zaplatené úroky ho zatraktívnilo, ale nezlepší dostupnosť nových hypoték. Takže ak chce vláda zvýšiť počet nových hypoték, pomohlo by napríklad nezavedenie mimoriadneho zdanenia bánk alebo adresnejšia vládna pomoc, ktorá by bola smerovaná na tých dlžníkov, ktorí ju naozaj potrebujú. Určite by pomohlo aj zjednodušenie procesu stavebného konania a s tým súvisiacich úkonov, najmä z pohľadu väčších developerov. Pribúdalo by tak v ponuke viac nehnuteľností, čo zvýši konkurenciu, čo môže mať pozitívny vplyv na dostupnosť nehnuteľností.

V. KUBRICKÝ: Vláda prijala opatrenie aj na podporu nových hypoték, týka sa však len mladých ľudí. Pokiaľ by chcela zásadne zvýšiť ich počet, mala by rozšíriť okruh ľudí, ktorých sa štátny príspevok bude týkať.

E. ŠABLOVÁ: Zhoršená dostupnosť financovania bývania je logickým dôsledkom menovej politiky ECB, ktorá mala za cieľ znížiť vysokú infláciu. Ľudia pre vysoké ceny nehnuteľností stále vyčkávali, kým ešte viac poklesnú, do kúpy sa nehrnuli. Ďalším faktorom poklesu na hypotekárnom trhu boli vysoké úroky. Tie tu pravdepodobne ešte nejaký čas zostanú.

Napriek tomu, že ECB už pravdepodobne zvyšovanie úrokových sadzieb ukončila, nemusí sa to automaticky prejaviť v zastavení rastu úrokov na Slovensku. Cenovú politiku našich bánk totiž výrazne ovplyvňuje aj vnútorná ekonomická situácia v krajine. Kritický stav verejných financií a s ním súvisiaca hrozba ďalšieho zhoršenia ratingu Slovenska a nárastu cien našich dlhopisov môže ovplyvniť ochotu a možnosti bánk znižovať komerčné úroky.

Ďalším rozhodujúcim faktorom v cenotvorbe našich bánk bude mať zdaňovanie bánk a dotácie hypoték. Ich dopad na verejné financie môže v konečnom dôsledku opäť negatívne ovplyvniť vývoj úrokových sadzieb.

Ak chce vláda zvýšiť dostupnosť hypoték na Slovensku, mala by pristúpiť k takým opatreniam, ktoré zlepšia stav verejných financií a priaznivo ovplyvnia rating krajiny. Spolu s avizovaným poklesom sadzieb ECB sa tak zvýši pravdepodobnosť poklesu komerčných sadzieb na Slovensku.

F. ŽOLDÁK:Hlavnou prekážkou dnes nie je ani tak samotná zvýšená úroková sadzba, ako kritériá stanovené NBS, konkrétne DTI a DSTI. DTI je maximálna úverová angažovanosť klienta, na základe ktorej banky môžu klientom poskytovať úvery vo výške maximálne 8-násobok ich čistého ročného príjmu, nad 40 rokov ešte menej. Parameter DSTI (debt service to income) určuje výšku rezervy, ktorá nesmie byť použitá na splácanie úverov, na 40 %. V ČR tieto kritériá úplne zrušili, čo má za následok zvýšenie počtu nových hypoték.

Majú ľudia z nižšej vrstvy a mladí ľudia šancu dostať v budúcnosti hypotéku či budú odkázaní na prenájom a nájomné bývanie

M. DOBIŠ: Úrokové sadzby nie sú ani zďaleka historicky vysoké, iba sa vrátili do obdobia roka 2016. Ak teda bude pokračovať pokles cien nehnuteľností, šancu na kúpu budú mať aj mladí. Navyše nájomné bývanie je v naše krajine postavené prakticky len na komerčných nájmoch, ktorých ceny udáva záujem o ne. Možnosti sú v porovnaní so záujmom natoľko obmedzené, že je vysoký predpoklad ďalšieho rastu nájmov po celom Slovensku

B. ILIć: Pokiaľ nedôjde k zásadným zmenám, dostupnosť hypotekárneho financovania a nehnuteľností sa bude v budúcnosti ďalej zhoršovať. To znamená nárast dopytu po prenájme a nájomnom bývaní

V. KUBRICKÝ: Pokiaľ klesnú úrokové sadzby na hypotéky a zvýšia sa ľuďom mzdy, dostupnosť bývania sa zlepší. Zásadný obrat k lepšiemu v najbližších rokoch sa však čakať nedá. Veľa ľudí si preto bude musieť nechať zájsť chuť na vlastnú nehnuteľnosť a uchýliť sa do nájmu.

E. ŠABLOVÁ: Mladí ľudia, ktorí len začali pracovať a nemajú dostatočný príjem, majú v súčasnej situácii výrazne sťaženú cestu k vlastnému bývaniu. Je celkom reálne, že im banka pri súčasných vyšších úrokoch neposkytne dostatočnú výšku úveru. O to viac sa ich situácia komplikuje, ak nemajú napríklad prostredníctvom rodičov našetrené na štart do života, čo v súvislosti so zaobstaraním vlastného bývania znamená sumu aspoň vo výške 20 % z ceny nehnuteľnosti. Ak chcú hypotéku dofinancovať spotrebným úverom alebo medziúverom od stavebnej sporiteľne, ich finančný strop na kúpu bytu alebo domu sa, samozrejme, zníži.

Mladým ľuďom odporúčam poradiť sa so skúseným hypotekárnym špecialistom, ktorý im poradí, ako postupovať a zvýšiť svoje šance na hypotéku. Určite je to lepšia cesta, ako si hneď podať žiadosti v bankách, v ktorých by z rôznych dôvodov klienti neprešli a zbytočne by sa tak dostali do úverového registra.

Z dlhodobého hľadiska sa dá očakávať, že dôjde k postupnému znižovaniu úrokových sadzieb zo strany Európskej centrálnej banky. V prípade, že to dovolí ekonomická situácia na Slovensku, môžu sa mladí ľudia dočkať o čosi nižších sadzieb aj v našich bankách.

F. ŽOLDÁK: Môže to tak vyzerať, ale opak je pravdou, pretože aktuálne sú ceny najnižšie za posledných 24 mesiacov a ponuka najväčšia. Súčasnú situáciu by mal využiť každý, kto na bývanie dosiahne akýmkoľvek spôsobom. Keď dôjde k zníženiu úrokov, čo očakávame v druhej polovici budúceho roka, dopyt sa zvýši a vznikne opäť priestor na rast cien. Keďže vzrastú aj reálne mzdy, spolu so znížením sadzieb úrokov sa dostupnosť opäť zlepší.

Čo pomôže rozhýbať realitný trh v roku 2024?

M. DOBIŠ: Myslím si, že netreba akési externé stimuly, iba čas a trh sa s tým vyrovná sám. Pokles úrokových sadzieb môže prísť oveľa skôr, ako sa očakávalo. Riziko, prečo by sa tak mohlo stať neskôr ako v druhom štvrťroku, stále plynie z vojenských konfliktov. Tie môžu znižovanie sadzieb oddialiť na neskoršie termíny. Keď poklesnú úrokové sadzby, zvýši sa záujem o kúpu a opäť začnú s najväčšou pravdepodobnosťou rásť ceny nehnuteľností.

B. ILIć: Kupujúci a predávajúci sa budú naďalej viac prispôsobovať situácii na trhu. Mohol by pomôcť ďalší pokles cien nehnuteľností a prípadný pokles úrokových sadzieb hypoték.

V. KUBRICKÝ: Ingredienciou, ktorá pomôže rozhýbať realitný trh v roku 2024, môže byť sentiment. Čím viac ľudia pochopia, že nemá zmysel ďalej vyčkávať na nižšie ceny či úrokové sadzby, tým väčší sklon budú mať nehnuteľnosti kupovať. Zmena nálady naštartuje nové hypotéky i realitné obchody.

R. MECKOVÁ: Ak nenastane nejaká nečakaná kríza, dá sa predpokladať mierny rast realitných obchodov. Verím tomu, že úroky v bankách dosiahli svoj strop, ceny bytov sa zastabilizovali, takže klienti, ktorí potrebujú riešiť bývanie, už nebudú mať na čo čakať. Kupujúci sú teraz vo výbornej situácii, keďže ponuka je pestrá a naozaj si majú z čoho vyberať. K rozhodnutiu o kúpe snáď pomôže aj bonifikácia hypotekárnych úverov. Pre porovnanie, v susednom Česku už nastalo výrazné oživenie realitného trhu, pričom úrokové sadzby sú v priemere o 1,5 % vyššie ako u nás.

Situácia na Slovensku v roku 2024 určite nebude taká divoká ako pred dvoma či troma rokmi, keď sa predalo všetko, čo malo štyri steny. Aj najbližší rok sa bude predávať, i keď pomalšie. Stále tvrdím, že kvalitná nehnuteľnosť si svojho kupca nájde. Dôležitá je kombinácia faktorov, ako parkovanie, stav nehnuteľnosti, výťah, orientácia, ticho, poloha a rozloha. Ideálom je, keď má nehnuteľnosť aj terasu alebo väčší balkón.

Vo výhode bude kupujúci, ktorý má hotovosť. Najhoršie na tom budú tí, ktorí budú potrebovať nehnuteľnosť predať. Tlačiť na nich bude buď nová úroková sadzba po refixácii, na ktorú nebudú mať prostriedky, alebo potreba rýchlo sa dostať k financiám. Očakávam, že sa nebudú veľmi dobre predávať investičné nehnuteľnosti, ale skôr nehnuteľnosti určené na užívanie samotným vlastníkom, či už pôjde o bývanie, alebo o rekreačné užívanie.

F. ŽOLDÁK: Z trhu sa vytratili dve zásadne zastúpené skupiny, konkrétne investori a prvokupujúci. Investori sa postupne začínajú vracať, pretože už je vízia rastu cien a zotavenia trhu ku koncu budúceho roka a ďalších obdobiach. Prvokupujúci sa vrátia, keď klesnú sadzby hypoték. Určite by zásadne pomohlo zrušenie aspoň jedného z kritérií DSTI alebo DTI.