Koľko nových bytov ešte možno alebo treba postaviť?

Na trhu s nehnuteľnosťami vládne na Slovensku investičný optimizmus, bez ohľadu na to, či hovoríme o komerčnom segmente alebo o investíciách do bývania zo strany koncových klientov. Zvlášť pri rezidenčných nehnuteľnostiach sú na dobre rozbehnutom trhu všetci účastníci „zájazdu“ usmiati, ale nik si na konferenciách či v neformálnych debatách neodpustí otázku: „Dokedy ešte?“

|

Poznáte výhody Klubu ASB? Stačí bezplatná registrácia a získate sektorové analýzy slovenského stavebníctva s rebríčkami firiem ⟶ |

Segment komerčných nehnuteľností v regióne strednej a východnej Európy zaznamenal rekordný rok 2016. Prognózy však ukazujú, že objem investícií 12,2 miliardy eur bude v roku 2017 pravdepodobne prekonaný. V tomto roku sa očakáva, že investičné toky budú do regiónu smerovať z rôznych zdrojov, predpokladá sa rastúca aktivita ázijských investorov a investorov zo strednej a východnej Európy.

V prvom štvrťroku 2017 sa predbežne odhadujú investície do nehnuteľností na šiestich trhoch CEE (Bulharsko, Česká republika, Maďarsko, Poľsko, Slovensko a Rumunsko) vo výške 2,3 miliardy eur, čo predstavuje 41 % a 45 % nárast v porovnaní s 1. štvrťrokom 2016 a 1. štvrťrokom 2015.

Vyplýva to zo správy s názvom Kompas investičného trhu s nehnuteľnosťami 2017, ktorú vydala medzinárodná konzultačná spoločnosť Colliers International a medzinárodná právna kancelária CMS. Lukáš Hejduk, vedúci poradenstva o nehnuteľnostiach pre Českú a Slovenskú republiku, zdôraznil: „Slovenský trh naďalej funguje na zdravej a stabilnej úrovni a sľubuje príležitosti na nové projekty.“

Najviac bytov v pokrízovom období

V rezidenčnom segmente realitného trhu na Slovensku máme za sebou rok, ktorý bol príjemným prekvapením pre všetky zúčastnené strany. Ponuka projektov je bohatá, zástupy záujemcov o kúpu bytu významne nerednú, banky sa predháňajú v atraktívnych úrokových sadzbách, predajcovia si prišli na svoje percentá a stavebné firmy majú práce ako už dávno nie. Za posledný rok sa ponuka bytov najmä v Bratislave výrazne posunula smerom nahor.

„Uplynulý rok bol plný emócií a rýchlych nákupov,“ hovorí Ján Bošácky, senior analytik spoločnosti Jones Lang LaSalle. Predalo sa najviac bytov v pokrízovom období. Pridáva aj čísla: „Množstvo prevyšujúce 4 000 bytov na začiatku roka 2016 narástlo na takmer 5 500 bytov na konci roka. Čo sa týka zloženia bytov, situácia sa výrazne nezmenila.

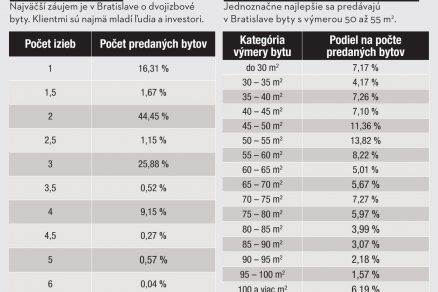

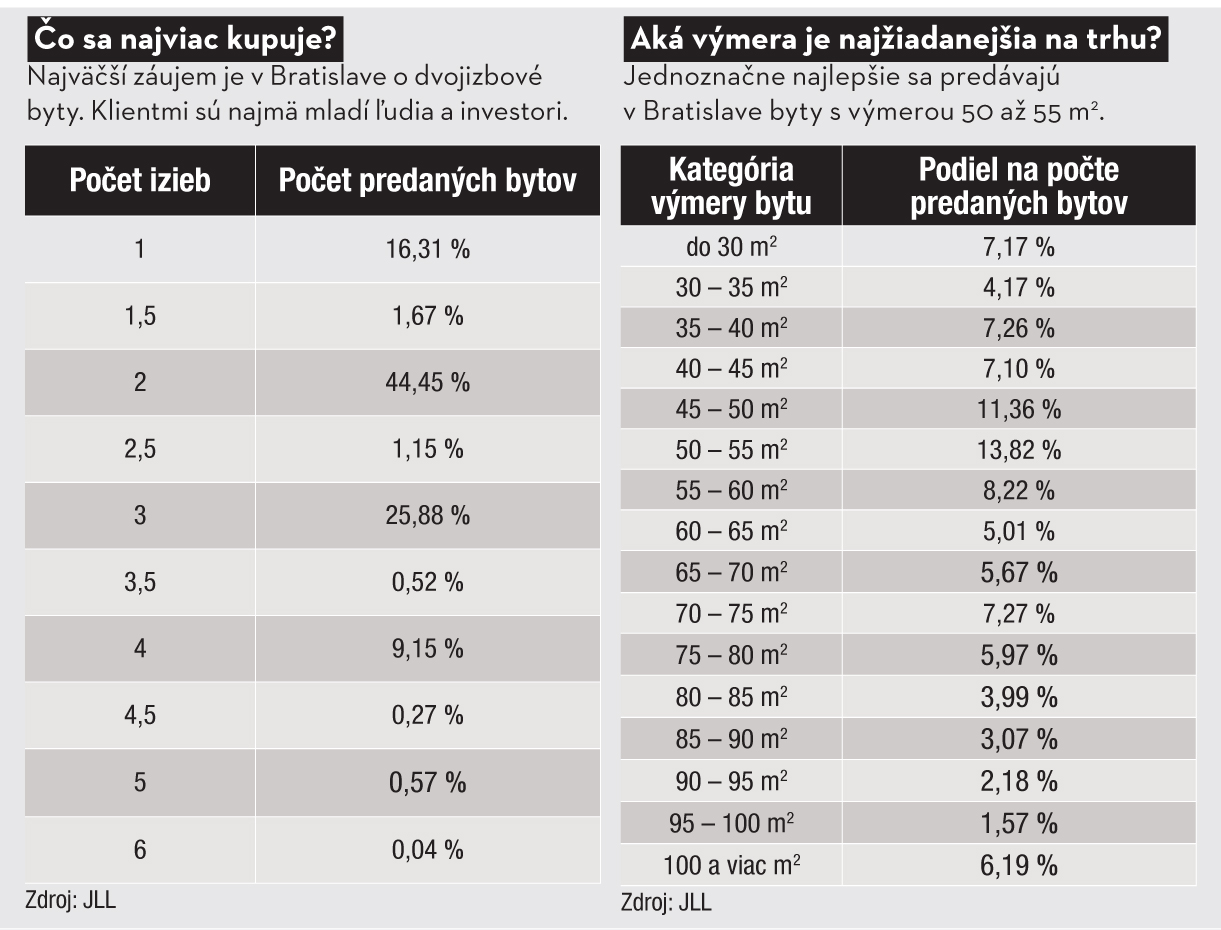

Dvoj- a trojizbové byty stále tvoria približne 70 % ponuky. Dvojizbové byty svoje zastúpenie ešte viac upevnili, ich podiel na trhu predstavuje 44 %. Druhé v poradí sú trojizbáky s podielom 30 %, až za nimi sú jednoizbáky s 15 % a štvorizbáky s 10 % podielom.“

Michal Zajíček, Business Development Analyst z YIT Slovakia, potvrdzuje priority dopytu: „Najväčší záujem je už štandardne o dvojizbové byty s výmerou 48 – 52 m2, nasledujú trojizbové byty s výmerou do 80 m2 a jednoizbové byty vo výmere okolo 35 – 40 m2. Zvyčajne je nižší záujem o apartmány, byty nad obchodnými priestormi, menej presvetlené byty, nadštandardne veľké byty alebo byty na prízemí.“

Igor Lichý z ITB Development dopĺňa zo svojich skúseností spektrum záujemcov o bývanie: „V závislosti od lokality a typu projektu je v cenovo dostupnejších projektoch záujem o trojizbové byty a v projektoch s vyšším štandardom je záujem o väčšie. Všeobecne je veľký záujem o jednoizbové byty.“ Najťažšie sa podľa neho predávajú byty s horšou orientáciu na svetové strany.

|

Ponuka hore o 30 %

Ján Bošácky vysoký dopyt vysvetľuje tým, že na trhu pretrváva dobrá nálada: „Vysoká miera zamestnanosti prispieva k tomu, že ľudia nemajú strach, že stratia prácu. Dopytu tiež nahráva to, že sa banky predbiehajú v úrokoch, ďalej je tu stále odložená spotreba a tiež špekulatívne nákupy. Začali však výraznejšie rásť ceny. Developeri sú mnohokrát voči kupujúcim „na koni“, vyjednávacia schopnosť kupujúceho je limitovaná.

Dobré sa rýchlo míňa a ilúzia, že zajtra už nebude, núti ľudí rozhodovať sa rýchlo. Nie vždy to znamená rozhodovať sa správne.“ Čísla z trhu potvrdzuje aj Filip Žoldák z Herrys. Moderoval prvý panel zameraný práve na prehľad rezidenčného trhu na konferencii Real estate market, ktorú v apríli 2017 organizovalo Stavebné fórum. Ako uviedol, medziročný nárast ponuky medzi 2015 a 2016 dosiahol 30 %, dopyt rástol o niečo pomalšie, ide o 25 %.

Trh je aktuálne stále schopný absorbovať nové projekty, predáva sa takmer všetko bez ohľadu na to, či ide o menšie bytové domy alebo veľké komplexy. Jeden z najväčších projektov je rozostavaný v Petržalke. Slnečnice postupne v rôznych fázach prinesú na trh viac ako 5 000 bytov, pričom developer pustil do predaja už 2 200 z nich, z čoho je podľa Michala Pauera z Cresco Group 70 % predaných. Developeri sa snažia svoju ponuku dostať na trh tak, aby spustenie predaja išlo ruka v ruke so stavebným povolením.

Ako konštatuje Ján Bošácky: „Je len málo projektov, ktoré nemajú právoplatné rozhodnutie a už sa predávajú.“ Potvrdzuje to aj Michal Zajíček: „Filozofiou YIT Slovakia nie je predávať tzv. z papiera. Všetky predávané byty sú s právoplatným stavebným povolením, v štádiu výstavby alebo pred dokončením.“ Developer s fínskymi koreňmi a seversky „šmrncnutým“ prístupom k bývaniu má rozostavané byty hneď v niekoľkých projektoch a na rôznych miestach v hlavnom meste.

Jeho STEIN2 v dvoch etapách prinesie spolu 231 bytov, TAMMI v tretej a štvrtej etape spolu 167 bytov, PARI 87 bytov a jeden z najnovších prírastkov –NUPPU – v prvej etape 106 bytov. Situácia na trhu sa mení najmä podľa toho, aký projekt dostane od úradov zelenú. „Je nesporné, že developeri dávajú byty z etapových projektov do predaja výrazne rýchlejšie a mnohé projekty sa dokonca ani neetapujú. Dávajú sa na trh vcelku, hoci pred dvomi rokmi by sa určite ich predaj rozdelil na viacero fáz,“ pripomína Ján Bošácky.

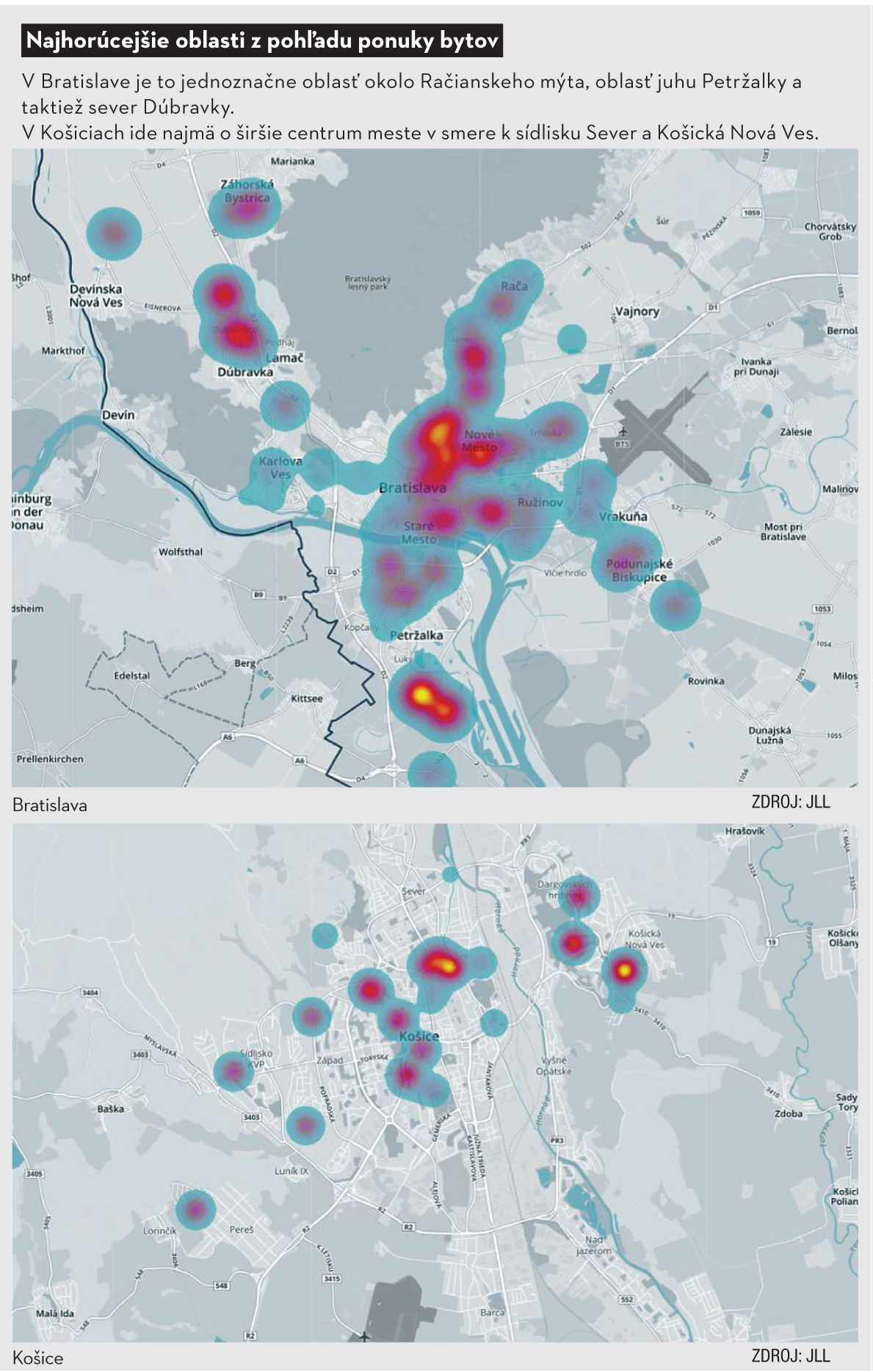

Z takmer 5 500 ponúkaných bytov v 140 projektoch, ktoré JLL sleduje, ku koncu roka 2016 bolo najviac, až 60 %, rozostavaných. Na spustenie výstavby čakalo na papieri 36,5 %, dokončené byty v novostavbách tvorili len 3,5 % ponuky. Najvychytenejšia je oblasť Račianskeho mýta, viacero nových projektov je lokalizovaných na Kolibe, atraktívny je juh Petržalky a sever Dúbravky.

ITB Development, ktorý dodáva na trh invenčné projekty s dôrazom na skutočného obyvateľa, ponúka aktuálne projekt Kolísky (98 bytov) a Gansberg (50 bytov vyššej kategórie), oba ešte „z papiera“. Rozostavané má Čerešne (178 bytov) a Mamapapa (120 bytov). Tesne pred kolaudáciou stojí projekt Sokolská s 35 bytmi v atraktívnej lokalite pod Slavínom.

Košice sú 16 % Bratislavy

Podľa analýz JLL sa v horizonte najbližších troch rokov môže dostať na bratislavský trh ďalších 11 000 až 13 000 bytov. Je to približne rovnaký počet, ako bol v novostavbách dokončený za posledných päť rokov (10 000 až 12 000 bytov), pričom pohľad na posledných 10 rokov hovorí až o počte 27 000 – 30 000 bytov.

„Ponuka nových bytov je bezpodmienečne spätá s dostupnosťou voľných parciel, ktoré by mali byť pripravené na výstavbu, čo je čoraz náročnejšie (nevyhovujúci územný plán, dopravné napojenie, nevyhovujúce kapacity existujúcich inžinierskych sietí v území, čo predpokladá nemalé investície do prípravy územia),“ pripomína Michal Zajíček. Developeri však aktuálne púšťajú do predaja len toľko bytov, aby nasýtili trh. Sú opatrnejší, nechcú si navzájom vytvárať konkurenciu.

Hoci to pri analýzach rezidenčného trhu vyzerá tak, že záujem je výlučne orientovaný na Bratislavu, realita čísel hovorí jasne. „V druhom najväčšom meste na Slovensku je v rámci rezidenčných novostavieb v počte bytov v ponuke asi 16 % z objemu Bratislavy. Košický trh nie je taký dynamický a len malo developerov pôsobiacich v Bratislave sa odváži investovať aj v Košiciach, nieto ešte v inom regionálnom meste,“ zdôrazňuje Ján Bošácky.

|

„Napriek tomu Košice už vyše dvoch rokov, na rozdiel od iných regionálnych miest, kde je dopyt nestabilný a je tam len málo projektov, vykazujú stabilný dopyt po nových bytoch. Je len otázkou času, kedy sa Košice stanú základňou aj medzinárodne pôsobiacich rezidenčných developerov. Na to je však naozaj nevyhnutný preukázateľný dopyt aj v recesívnom období.

Veľkí developeri totiž nerobia jednorazové projekty ako lokálni hráči, ale sústreďujú sa na rozvoj väčších oblastí a v mestách svojho záujmu sa usilujú budovať rôznorodé portfólio, ktoré môže fungovať (rýchlejšie či pomalšie) v časoch rastu i recesie.“

|

Regulovanie zo strany NBS v poriadku

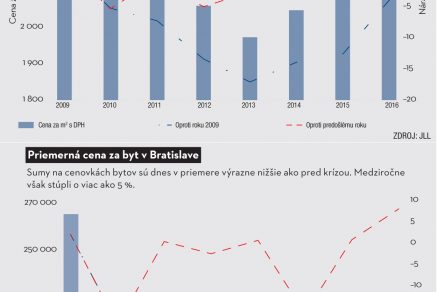

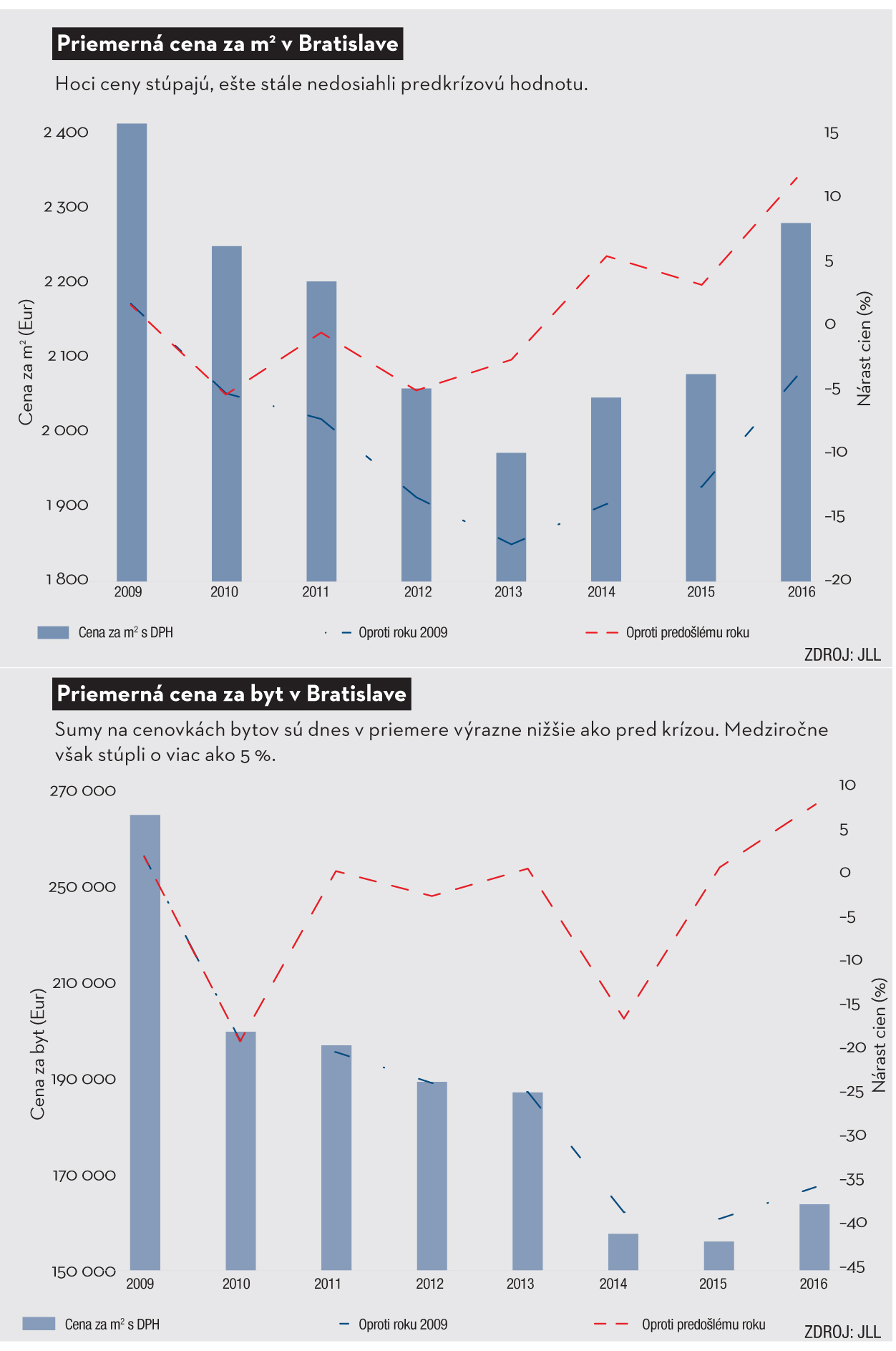

Z pohľadu ceny sú najvyhľadávanejšie byty v cenovom rozpätí od 90 000 do 160 000 eur, čo predstavujú práve spomínané dvoj- a trojizbové byty. Odhady priemernej ceny za 1 m2 sú rôzne, pohybujú sa však okolo 1 800 až 1 850 eur bez DPH, čo vo svojej kvartálnej analýze trhu rezidenčných nehnuteľností za Q4/2016 potvrdzuje aj spoločnosť Lexxus.

Ľuboš Mistrík z Lucron development na Real estate markete prezradil, že cena dvojizbového bytu v ich projekte Urban residence vzrástla medzi novembrom 2016 a aprílom 2017 o 200 eur za1 m2. „Hoci mzdy rastú, nerastú dosť rýchlo na to, aby si ľudia zrazu mohli dovoliť výrazne drahšie byty,“ vysvetľuje Ján Bošácky. „Byty nad 200 000 eur s DPH si v Bratislave za posledný rok kúpilo len 13 % kupujúcich.

Predpokladáme, že vplyvom regulácie Národnou bankou Slovenska sa dopyt mierne spomalí, čo by malo mať priniesť aj spomalenie rastu cien nehnuteľností. Na druhej strane sú na trhu isté limity, napríklad absolútna suma, ktorú si môže kupujúci požičať z banky. Za posledných päť rokov sa výmery bytov zmenšovali, aby sa celkové ceny bytov dostali na akceptovateľnú úroveň trhu. Výmery bytov tiež nemožno donekonečna zmenšovať, čiže rast cien nemôže byť nárazovo veľmi rýchly, bude skôr postupný,“ odhaduje.

Nasýtenie trhu nepredpokladá ani Igor Lichý. „Ak, tak postupné,“ pripúšťa a dopĺňa, „očakávame zvýšenie ponuky, pripravujú sa ďalšie developerské projekty. Zmena dopytu môže nastať v súvislosti s dostupnosťou hypoték a ich úrokových sadzieb. Nižšie príjmové skupiny sú odrezané od hypoték, je potrebné mať minimálne 10 % z ceny bytu z vlastných zdrojov.“ Ani Michal Zajíček nevidí problém v regulácii dostupnosti hypoték:

„Avizované úpravy pri posudzovaní klientov žiadajúcich o financovanie vlastného bývania určite zhoršia dostupnosť vytúženého bývania pre niektorých klientov. Je to však aj z nášho pohľadu zdravý spôsob regulácie trhu s nehnuteľnosťami, ktorý chráni hlavne klientov, ktorí by v prípade zhoršenia situácie na rezidenčnom trhu či zvýšenia úrokových sadzieb a neschopnosti splácať úver mohli prísť o nehnuteľnosť aj investované finančné prostriedky.

Tým táto úprava chráni aj nás, developerov, pred neželanou stratou (nereálnych) klientov, ktorí by v ťažších časoch nevedeli zazmluvnenú nehnuteľnosť dofinancovať. Nepredpokladám ale, že by tieto zmeny výrazne ovplyvnili celkový dopyt.“ Priority klientov pri výbere bytu sa výrazne v posledných rokoch nezmenili. Dôraz sa kladie na cenu, lokalitu, orientáciu na svetové strany, výhľad a dispozičné riešenie.

Igor Lichý pripúšťa, že klientov zaujíma aj reputácia developera. S týmto súhlasí aj Michal Zajíček: „Dôležité je renomé developera, jeho referencie, ale aj energetická úspornosť a použité materiály, prípadne technológie, najmä pri projektoch vyššieho segmentu.“

Byt v každom projekte

Tradičnou otázkou pri analyzovaní trhu je to, kto vlastne kupuje byty? Podľa údajov Štatistického úradu SR zo Štatistickej ročenky regiónov Slovenska saldo sťahovania hovorí o približne 6 000 migrantoch do hlavného mesta. Samozrejme, skutočné čísla sa zrejme pohybujú vyššie, realita je ťažko zmapovateľná. Príťažlivosť Bratislavy z pohľadu príležitostí na pracovnom trhu je zrejmá, časť klientov novopostavených bytov je jednoznačne z tohto zdroja.

Obavy z možnej krízy vyvolávajú investičné nákupy, tu však developeri často pripúšťajú len jednociferné percentá. Je však pre developera skutočne dôležité, kto je jeho klientom? „Developera to zaujíma tak na 5 %, banky na 95 %. Nikto to však presne nevie. Predovšetkým menšie byty sú zároveň najčastejším produktom pre mladé rodiny, ale taktiež pre špekulatívnych kupujúcich. Celkovo možno predpokladať, že na reálne bývanie sa minulý rok kúpilo maximálne 80 % bytov,“ pripúšťa Ján Bošácky.

„Čomu sa banky snažia vyhnúť, keď financujú developerský projekt, je nakupovanie väčšieho množstva bytov jednotlivcami, ktorí chcú vyjednať zľavy. Tieto nákupy totiž počas veľkej krízy spôsobili mnohým projektom veľké problémy, keď špekulanti boli nakoniec schopní predávať byt lepšie, teda lacnejšie, ako developer, keďže ten si už zľavový potenciál vyčerpal na týchto špekulantov.“

Ani developerom nie je úplne jedno, ako skončí ich projekt, hoci jeho vývoj v nasledujúcich rokoch po dokončení stavby nemôžu nijako zásadne ovplyvniť. Igor Lichý z ITB Development tvrdí: „Čím viac rezidentov s trvalým dopytom, tým pre dom lepšie. Buduje sa komunita, obyvatelia sa k sebe navzájom správajú lepšie, sú zodpovednejší k technickému stavu a fungovaniu domu. V niektorých krajinách má spoločenstvo vlastníkov možnosť regulovať počet prenajatých bytov v dome, aby nedošlo k vzniku anonymného prostredia.“

K zdravému pomeru medzi bytmi, ktoré obývajú stáli majitelia, a tými, ktoré sú prázdne, resp. prenajímané, sa vyjadril aj Michal Zajíček z YIT Slovakia: „Do 20 % je na základe našich skúseností stále pomer, ktorý zabezpečuje funkčnosť komunity a správy objektu.“ Rôzni developeri pripúšťajú, že majú klientov, ktorí si kupujú byt v každom ich projekte.

Aký výnos má nájom?

Keďže presné čísla sú nedostupné, poďme sa pozrieť, či je model kúpy bytu ako investície dobrý nápad. Ján Bošácky na to reaguje: „Je potrebné rozlíšiť, či ide o špekulatívny nákup na prenájom alebo na predaj.“ Vysvetľuje: „V prvom prípade, keď je nákup nehnuteľnosti na dlhodobý prenájom, sa hrubý výnos pohybuje v Bratislave medzi 2,5 – 5% p. a. V ostaných mestách môže byť tento výnos vyšší, s tým sa však spája aj vyššie riziko a nižšia likvidita nehnuteľnosti pri predaji.

Ak ide o špekulatívny nákup s úmyslom predať byt, napríklad po kolaudácii, keď sa predpokladá nárast hodnoty nehnuteľnosti, tak tu sa výnos z vlastných zdrojov pohybuje vysoko nad číslami spomenutými vyššie. Tento prístup však so sebou nesie vysokú mieru rizika.“ Ján Bošácky ešte poznamenal, že byt ako investícia je veľmi dlhá a komplikovaná téma.

„Ľudia majú pocit, že nehnuteľnostiam rozumejú, a preto, ak majú väčšiu sumu peňazí, investujú do bytov. Je viacero spôsobov, ako investovať do bytov, ale hrubý výnos z bytov v Bratislave sa pohybuje pod 5 %, čo je oproti komerčným nehnuteľnostiam výrazne menej.“ Klientmi nájomného trhu sú najmä študenti, ktorí si viacerí prenajmú jeden byt tak, aby im vyšlo prijateľné nájomné.

Ďalej sú to mladí ľudia, ktorí sa sťahujú za prácou a ešte sa nezačali zaoberať potrebou vlastného bývania spojeného s hypotékou, alebo pracujúci z iných regiónov či štátov, ktorí od prenajatého bytu očakávajú minimum, teda miesto na prespatie. „Je len málo ľudí, ktorí si prenajímajú byt dlhodobo ako alternatívu k vlastneniu. Skôr či neskôr sa väčšina mladých ľudí usiluje o kúpu vlastného bývania.

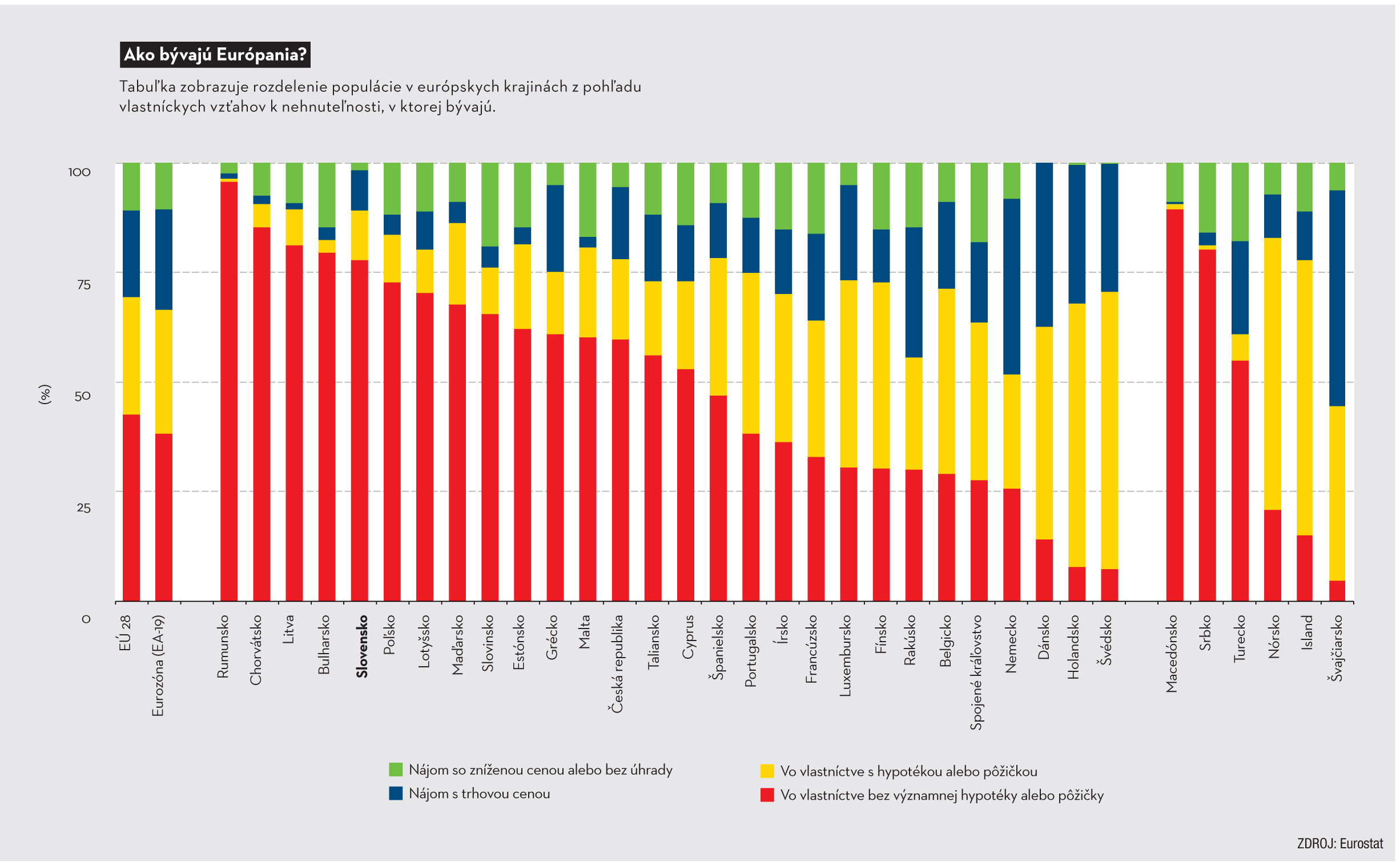

Trend, ktorý je na západe bežný, nevlastniť nehnuteľnosť, je na Slovensku zatiaľ akceptovaný len minimálne. Je to však aj vec generácií. Dnešná dospievajúca mládež už bude uvažovať otvorenejšie aj o forme žitia v nájme, keďže poskytuje v mnohých smeroch omnoho viac flexibility a ľudia nie sú viazaní nehnuteľnosťou ku konkrétnemu miestu,“ dodáva Ján Bošácky.

|

Tisíce nových bytov?

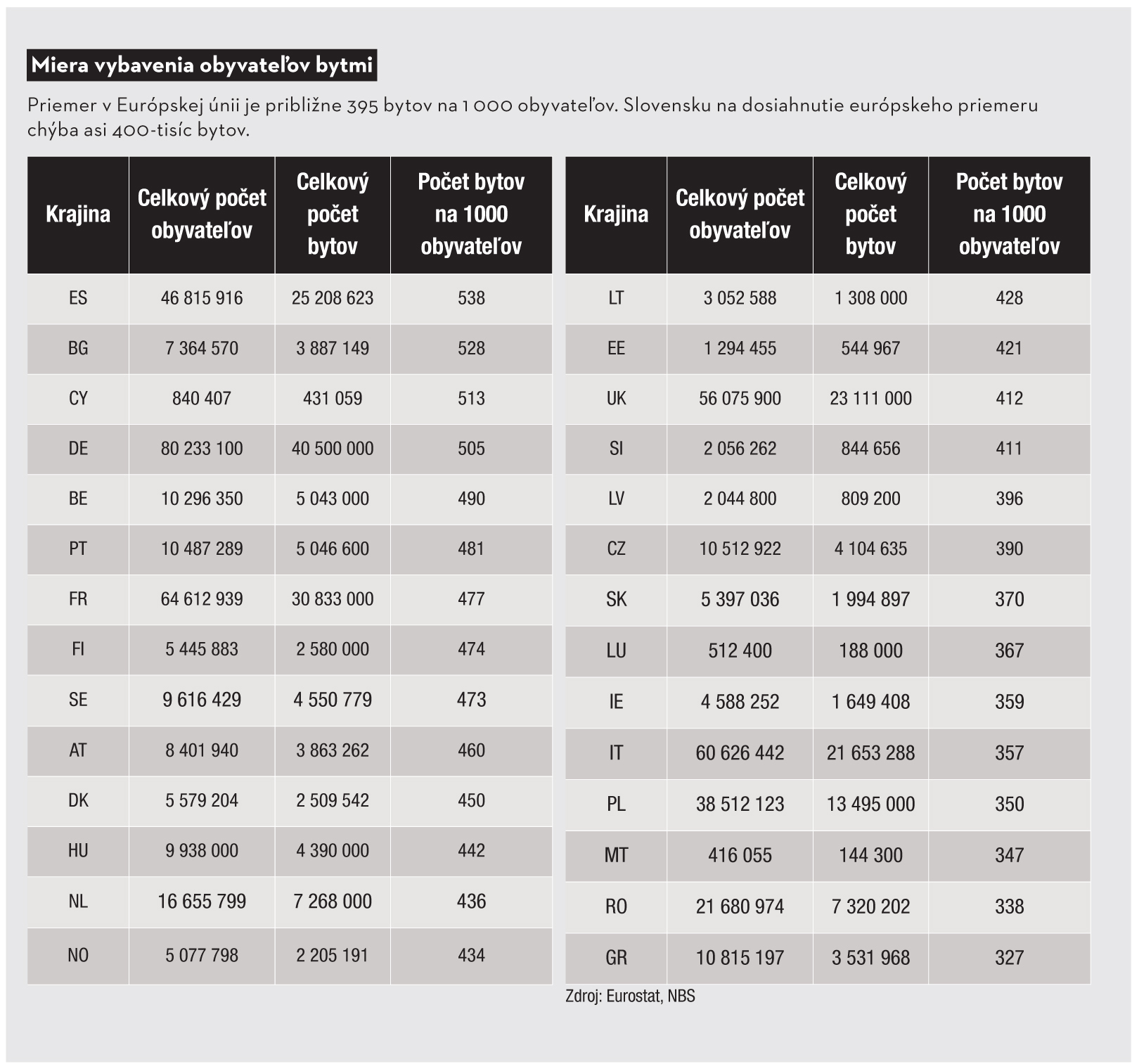

Fungujúci trh s nájomným bývaním, či už podporovaný štátom ako sociálny benefit, alebo na súkromnej báze vo forme nájomných domov, nie je na Slovensku investične atraktívna téma. Pri prognózach možného budúceho vývoja trhu s bytmi je niekoľko ukazovateľov. Neposkytujú však úplne jednoznačné indície. Budúcu flexibilitu mladej generácie sme už naznačili. Porovnanie Slovenska vo vybavenosti bytmi na počet obyvateľov ukazuje, že sme na chvoste krajín EÚ, v počte obývaných bytov dokonca úplne na konci.

„Na dosiahnutie priemernej európskej vybavenosti obyvateľov obývanými bytmi (zhruba 395 bytov na 1 000 obyvateľov) by bolo potrebné podľa zjednodušenej úvahy mať v čase sčítania na Slovensku k dispozícii o takmer 400 000 funkčných bytov viac, t. j. spolu vyše 2,1 mil obývaných bytov oproti viac ako 1,7 mil. reálne obývaných bytov.

V posledných rokoch sa veľmi nedarilo tento nepriaznivý stav zásadne meniť. Od roku 2011 predstavoval ročný prírastok dokončených bytov na Slovensku v priemere len necelé tri byty na tisíc obyvateľov,“ uviedol analytik NBS Mikuláš Cár v časopise Biatec (9/2015).

Pravda je, že momentálny rozmach výstavby novostavieb už začína vyvolávať otázku, dokedy ešte vydrží. Ak však výstavba za posledných desať rokov pokryla ledva desatinu potreby bytov, aby sme sa na Slovensku dostali na európsky priemer, čo nás čaká v najbližších desaťročiach? Ak sa výstavba bytov vďaka migrácii vo výraznej väčšine sústreďuje na región okolo hlavného mesta, čaká Bratislavu realita v podobe minimálne štvrť milióna ďalších potrebných nových bytov?

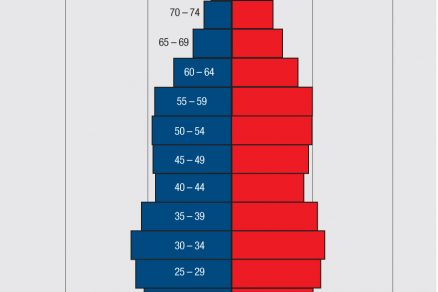

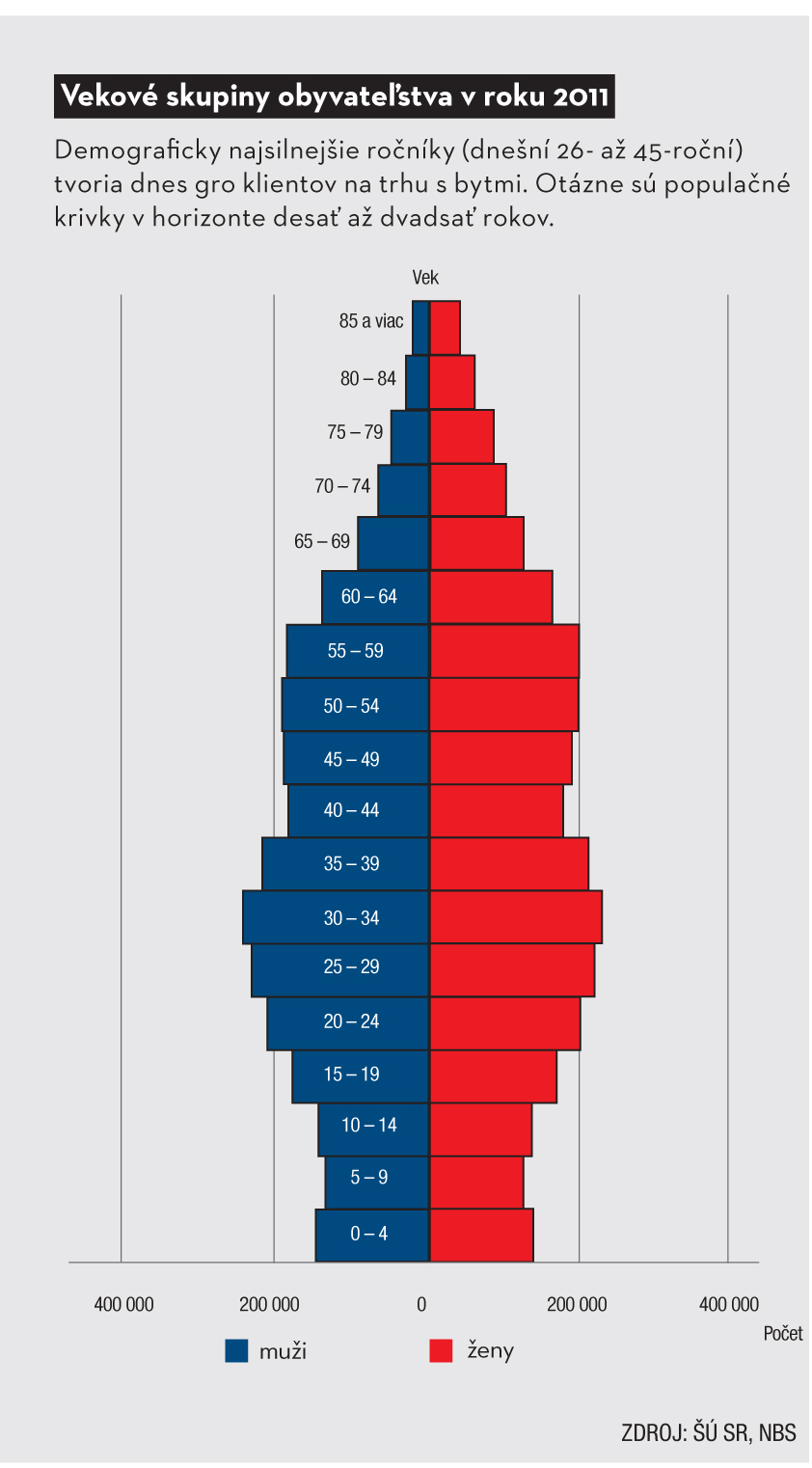

Z pohľadu developerov by toto mohla byť optimistická vyhliadka. Pri pohľade na demografický vývoj je vidieť, že počtom najsilnejšia generácia „Husákových“ detí sa dnes blíži do stredného veku. Pravdepodobnosť, že by baby boomom prekonala sama seba, je pri súčasnej pôrodnosti, keď na jednu ženu pripadá menej ako 1,5 dieťaťa, sporná. Možno nevieme presne, kto si dnes kupuje byty. Ale mali by sme sa viac sústrediť na poznanie skutočnej situácie na Slovensku.

Aby sme vedeli predpokladať, kto bude potrebovať byty v budúcnosti? Kde tieto byty budú stáť a ako vlastne naše nové štvrte a mestá budú vyzerať? Aká dopravná infraštruktúra ich bude spájať a akú budú mať sociálnu vybavenosť? To už nie je otázka pre investorov a developerov, ale pre štátnu správu, mestá, obce a ich odbory územného plánovania a rozvoja. Na konferencii Real Estate Market sa Karol Machánek z Corwin Capitalu posťažoval, že magistrát je najväčším porušovateľom stavebného zákona v meste.

Podľa jeho slov bolo pri malom projekte so všetkými potrebnými vyjadreniami z roku 2013 vydané záväzné stanovisko až v roku 2016. Ak zohľadníme takýto prístup jedného z najdôležitejších článkov v celom plánovacom procese, odpoveď na otázky položené vyššie musíme hľadať iba niekde medzi osvietenosťou a pragmatizmom develeoperov i medzi hĺbkou vrecka a zdravým rozumom kupujúcich.

Bratislava

TEXT: Mária Nováková

ILUSTRÁCIA: ISIFA/SHUTTERSTOCK

Článok bol uverejnený v časopise ASB 4/2017.