Developeri a banky – stačí dobrý developerský zámer, ostatné je už „len“ otázka financovania

Kým pred desiatimi rokmi segment financovania nehnuteľností takmer neexistoval, dnes sa najväčšie banky predbiehajú v snahe stať sa financujúcou bankou dobrých a podľa očakávaní aj úspešných projektov. Developeri si môžu vyberať a porovnávať podmienky, ktoré im na projekt poskytnú jednotlivé banky venujúce sa korporátnemu financovaniu. Developer pritom však nezostáva v pozícii pasívneho čakateľa na podmienky, ktoré mu určí banka, ale môže výrazne prispieť k tomu, aby „rating“ jeho projektu u banky stúpol. To, že realitný trh umožňuje investovať financie s najvyššími výnosmi, pochopili banky nielen pri poskytovaní úverov na dobré developerské projekty. Banky samotné vstupujú na trh s vlastnými realitnými projektmi.

„Vzhľadom na silný ekonomický rast a z neho vyplývajúci dopyt po výstavbe nehnuteľností sa predpokladá, že v nasledujúcich troch až piatich rokoch bude expanzia naďalej pokračovať a zrýchľovať sa,“ hovorí o prognózach trhu Ing. Roman Krajčír, managing director zo spoločnosti FK Finance, ktorá sa zaoberá konzultačno-poradenskou činnosťou v otázkach financovania developerských projektov. Aj keď banky stále majú v obľube najmä rezidenčné projekty, korporátne financovanie sa v poslednom čase rozbehlo pri všetkých typologických druhoch budov. Trh sa však pomaly odkláňa od hromadnej výstavby kancelárií či shopping centier, ktoré v Bratislave a väčších mestách už onedlho pravdepodobne pokryjú dopyt trhu, a viac sa sústreďuje na stále nenasýtenú rezidenčnú výstavbu a výstavbu logistických centier.

„Doposiaľ sa, až na malé výnimky, v princípe darilo všetkým typologickým druhom. S narastajúcou konkurenciou sa začnú selektovať úspešné a neúspešné projekty. Banky zatiaľ financujú všetky segmenty, z ktorých každý má svoje špecifiká, výhody a nevýhody. Neočakávam hromadný odklon od financovania akéhokoľvek segmentu, ani keby sa mal na trhu objaviť vyšší stupeň neprenajatosti, avšak banky budú dôkladnejšie analyzovať konkurencieschopnosť nových projektov,“ dodáva R. Krajčír.

Zmapujme si trh

Ako uvažuje developer…

Developer hľadá optimálny variant financovania, pričom má na výber stavebný, preklenovací alebo investičný úver, resp. inú formu financovania. „Developeri potrebujú na výstavbu nehnuteľností od banky zvyčajne stavebný úver, ktorý je po ukončení konvertovaný do investičného úveru. Investičný úver je dlhodobý úver a spláca sa z výnosov z prenájmu nehnuteľnosti. V posledných rokoch sa pri nehnuteľnostiach začal využívať aj lízing,“ spresňuje R. Krajčír. Lízing, ktorému sa venujeme podrobnejšie v závere tejto analýzy, sa pri nehnuteľnostiach začal využívať, na rozdiel od jeho bežného využitia pri hnuteľných predmetoch, len v posledných rokoch a pravdepodobne ho v tejto oblasti čaká veľký rozmach. V prípade existujúcich úverov môže developer uvažovať aj o optimálnej refinančnej schéme.

Developer musí v prvom rade myslieťna šance dobrého zhodnotenia projektu. Spraví si tzv. pre-screening, prvý odhad schopnosti získania finančných zdrojov, a určí si ich štruktúru. Vypracuje si prezentáciu a podnikateľský plán, skompletizuje potrebné materiály a môže projekt odprezentovať v banke. Tá vie na základe toho navrhnúť štruktúru a podmienky financovania developerského projektu. Developer potom zhodnotí ponuky na financovanie z jednotlivých zdrojov a môže sa ešte pokúsiť vyjednávať s bankou výhodnejšie kondície. A podľa ktorých parametrov úverového produktu sa developer rozhoduje medzi ponukami od rôznych bánk? Developer síce oceňuje predovšetkým výhodnejšie podmienky a nižšiu cenu úveru, nie je to však jediné kritérium. Podľa R. Krajčíra patria ku kľúčovým parametrom najmä výška vlastných zdrojov, požiadavky na zazmluvnenosť priestorov, marža, flexibilita, jednoduchosť transakcie.

… a ako banka

„V zásade banky pri financovaní nehnuteľností požadujú minimálne 20 až 25 % vlastných zdrojov, pri rezidenčných projektoch je to o niečo menej. K najdôležitejším kritériám, ktoré posudzuje banka, patria skúsenosti developera z predchádzajúcich projektov, lokalita, koncept projektu a výška vlastných zdrojov. Samozrejme, pre každý projekt je vhodný iný typ lokality, takže banka analyzuje aj to, či je daný projekt a jeho koncept vhodný na konkrétny pozemok, či má vyhovujúce dopravné napojenie, dostupnosť mestskou hromadnou dopravou a pod. Dôležitým faktorom je aj situácia na trhu. Banka bude asi sotva financovať novú kancelársku budovu v prípade, že by na trhu bolo veľké množstvo neobsadených kancelárskych plôch podobnej kvality za podobnú cenu. Keby som to mal zhrnúť, banka potrebuje byť presvedčená, že ňou financovaný projekt bude dlhodobo konkurencieschopný a atraktívny pre konečných užívateľov,“ dopĺňa R. Krajčír. Podľa jeho slov banky hľadajú pri koncipovaní podmienok úveru a štruktúrovaní transakcie ideálny pomer medzi svojou rámcovou politikou a konkrétnymi špecifikami projektu. Pohybujú sa v akýchsi mantineloch a v rámci nich nájdu pri každom projekte vhodné riešenie. Často sa stáva, že niektorý projekt nedosahuje určitý požadovaný parameter. V takom prípade sa hľadajú možnosti, ako ho vyvážiť iným parametrom, ktorý by dostatočne eliminoval riziká.

Martina Jakušová

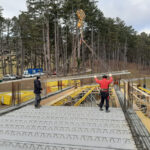

Foto: Dominik Vlaheko, Peter Kaštíl