O reality sa banky zaujímajú čoraz viac

Nie je tajomstvom, že reality sú pomerne bezpečný a výnosný spôsob investovania financií, čo potvrdzuje už dlhšie trvajúci (a dúfajme, že nekončiaci) stavebný boom. A banky chcú byť tiež pri tom. Developeri pred niekoľkými rokmi ustarostene obchádzali banky, často neúspešne. Dnes si dobrých developerov obchádzajú banky. Ako sa rozvinul trh s korporátnym financovaním a ako vnímajú financovanie developerských projektov samotné banky? Na naše otázky odpovedali Radoslav Jakab, vedúci sekcie financovania nehnuteľností zo Slovenskej sporiteľne, Slávka Nagyová, vedúca oddelenia projektového financovania a syndikácií z Tatra banky, a pohľad hypotekárneho brokera na niektoré oblasti poskytla Miroslava Mitková z Hypocentra, a. s.

Je segment financovania nehnuteľností pre vás zaujímavý? Zmenila sa situácia na Slovensku spred niekoľkých rokov natoľko, že sami vyvíjate aktivitu, aby ste získali klienta pri financovaní developerskej výstavby pre svoje služby?

Kým veľkých a skúsených developerov určite oslovujú všetky banky zaoberajúce sa projektovým financovaním, menší a neskúsení developeri sa musia viac snažiť presvedčiť banku, aby im poskytla financovanie. Samozrejme, situácia sa postupne mení a developeri majú dnes oveľa lepšie možnosti získať financovanie ako pred niekoľkými rokmi. Súvisí to určite aj s dobrou skúsenosťou bánk s týmto financovaním. Financovanie nehnuteľností považujeme za pomerne bezpečné, má lepšie marže a zabezpečenie.

R. Jakab: Segment financovania je pre nás stále zaujímavejší, aj keď konkurencia je pomerne veľká. V prípade dobrých projektov sa, samozrejme, snažíme presvedčiť klienta o kvalite našich služieb.

Ako sa v poslednom čase rozvíja oblasť financovania realitných projektov? Aký vývoj sa v blízkej budúcnosti dá v tejto oblasti očakávať?

R. Jakab: Oblasť financovania je veľmi dynamická. Nárasty objemov financovania nehnuteľností na celom trhu sa rátajú na desiatky percent ročne. Tento vývoj má potenciál pokračovať ešte minimálne 2 až 3 roky.

M. Mitková: S pribúdajúcimi projektmi a developermi sa aj banky postupne sústreďujú najmä na oblasť financovania rezidenčných projektov. Niektoré z nich sa už vyprofilovali ako banky ponúkajúce kvalitné poradenstvo a servis a sú spoľahlivým partnerom developera.

Akým druhom úverov sa venujete pri financovaní nehnuteľných projektov?

R. Jakab: Hlavným produktom u nás je investičný úver. Klienti ho niekedy využívajú samostatne na financovanie stavebnej a následne postkolaudačnej fázy projektu. Často sa však financovanie oboch fáz zahŕňa do jedného produktu. Okrem investičného úveru ponúkame aj kontokorentný úver na prefinancovanie DPH počas výstavby projektu.

M. Mitková: V súčasnosti sa pri realitných projektoch preferuje financovanie prostredníctvom investičného bankového úveru. Pri tomto spôsobe developer použije časť vlastných prostriedkov (napr. na nákup pozemkov na výstavbu a na začatie výstavby) a približne 50 až 70 % prefinancuje bankovým úverom. Pri rezidenčných projektoch mu tento spôsob umožňuje nastaviť splátkový kalendár tak, že kupujúci zaplatia pri podpise zmluvy menšiu časť kúpnej ceny (20 až 30 %) a zvyšok platia až po kolaudácii. Nie je však nezvyčajné, ak developer používa v priebehu výstavby aj zdroje klientov, aj bankový úver. Hypotéky jednotlivých klientov sa poukazujú na zberný účet, z ktorého sa priebežne spláca bankový úver.

Podľa čoho sa posudzuje životaschopnosť projektu či bonita developerskej spoločnosti, ktorá s projektom prichádza za bankou a hľadá u nej možnosti jeho financovania? Čo všetko má projekt obsahovať, aby s ním banka mohla začať pracovať a hľadať model financovania?

R. Jakab: Posudzujeme cash-flow analýzu projektu a vyhodnocujeme i ostatné – nefinančné riziká. Na zostavenie cash-flow analýzy potrebujeme finančné vstupy, t. j. všetky náklady projektu – čo najviac zreálnené – a všetky plánované výnosy. Požadujeme tiež, aby boli zmluvy s tretími stranami pre banku vyhovujúce, napr. aby zmluva s dodávateľom mala pevnú cenu a termín a poistenie stavebných rizík. Do výberu dodávateľa nezasahujeme, mal by však mať skúsenosti so stavbami podobného typu a veľkosti, ako je projekt klienta.

M. Mitková: Ako najmenej rizikové projekty vnímajú banky tie, ktoré pripravuje skúsený developer, ktorý má už za sebou viaceré úspešne zrealizované projekty. Pritom môže ísť aj o spoločnosť, ktorá projekty realizovala v zahraničí a má dobré referencie. V prípade spoločností, ktoré sú na trhu nováčikmi, treba preukázať odbornosť a spoľahlivosť osôb, ktoré za nimi stoja. Veľmi dôležitým ukazovateľom je rozpočet projektu a podnikateľský plán. Developer musí jednoznačne preukázať, že projekt bude ziskový, musí mať jasnú predstavu o tom, ako bude projekt financovaný a aké bude znášať náklady. Zároveň treba dokázať čistý právny stav pozemkov, predložiť potrebné povolenia (územné rozhodnutie, prípadne aj stavebné povolenie) a dodávateľské zmluvy. V rámci dokumentácie sa predkladá aj vizualizácia, pôdorysy stavieb, technická správa projektu, štandardy vybavenia priestorov a cenník. Banka sa tiež zaujíma o celkový spôsob predaja a marketing.

Čím viac informácií má banka k dispozícii, tým skôr a kvalitnejšie vie projekt posúdiť. Indikatívnu ponuku však banky vedia spravidla vyhotoviť aj na podklade business plánu, rozpočtu a nevyhnutných informácií o developerovi. Záväzná ponuka sa však schvaľuje na základe kompletných informácií podložených príslušnými dokumentmi.

Vytvárajú banky pre každý projekt a pre každého konkrétneho klienta produkt „na mieru“? Ako prebieha proces hľadania ideálneho riešenia a čo všetko sa pri ňom berie do úvahy?

R. Jakab: Hoci je vo financovaní nehnuteľností len päť základných segmentov, každý projekt je špecifický a produkt, čiže investičný úver upravujeme na mieru.

Do akej výšky celkových nákladov na stavbu sa zvykne financovať projekt a akú časť vlastných investícií by mal mať k dispozícii developer?

R. Jakab: Výška vlastných zdrojov je jedným zo základných parametrov vypovedajúcich o rizikovosti projektu. Tu platí pravidlo, že čím je riziko väčšie, tým viac vlastných zdrojov je potrebných na financovanie.

M. Mitková: Je to veľmi individuálne a závisí to nielen od kvality projektu a developera, ale aj od financujúcej banky. Developer musí počítať s tým, že časť výstavby musí vedieť pokryť vlastnými prostriedkami. Výška vlastných prostriedkov v ideálnom prípade predstavuje hodnotu stavebných pozemkov a približne 30 % nákladov na výstavbu. Nie je však vylúčené, že banka pokryje aj časť nákladov na nadobudnutie pozemku, prípadne že sa rozhodne financovať len 50 % nákladov výstavby. Niektorí developeri využívajú bankové financovanie iba podporne, vo forme úverovej linky s určitým limitom, ktorý nesmú presiahnuť.

Projekty rezidenčného charakteru sú z hľadiska istoty návratnosti investície pravdepodobne najmenej rizikové. Ako vnímate administratívne, retailové alebo logistické projekty, stávajú sa pre vás v poslednom čase zaujímavejšie?

V minulom roku sa až dvojnásobne zvýšil objem čerpaných úverov na bytovú výstavbu, ktorú považujeme za najrýchlejšie sa rozvíjajúci segment. V porovnaní s minulými rokmi pozorujeme rozširovanie sa bytových projektov aj mimo Bratislavy.

R. Jakab: Developeri prejavujú záujem o všetky segmenty, v poslednom období však najmä o bývanie, hotely a logistiku. Všetky tieto segmenty sú pre nás zaujímavé, pokiaľ je projekt kvalitný. Vo svojom portfóliu máme zastúpené projekty z každej oblasti, najviac zo segmentov bývanie a administratíva.

M. Mitková: Každá banka má vlastné pravidlá na stanovenie rizika a posudzovanie projektov. Niektoré banky sa tak viac zameriavajú na rezidenčné nehnuteľnosti, iné financujú v rovnakej miere administratívu a rezidenciu.

Viete načrtnúť najviac preferované parametre úverového produktu, ktoré developer od produktu očakáva a na základe ktorých sa rozhoduje medzi ponukami od rôznych bánk?

R. Jakab: Developerov aj banky najviac zaujímajú tieto parametre: výška vlastných zdrojov, úroková marža, poplatok za spracovanie, podmienky čerpania (napr. výška predpredaja, resp. prenajatosti projektu).

M. Mitková: Z nášho pohľadu ako hypotekárneho brokera by sa developer mal zaujímať o výšku úveru, podmienky čerpania úveru – kedy mu banka úver uvoľní, v koľkých častiach, aké budú ich minimálne a maximálne výšky, ďalej či si banka účtuje nejaký poplatok za rezervovanie zdrojov pre developera, aké sú súvisiace poplatky (za poskytnutie úveru, za čerpanie, za predčasné splatenie alebo neskoré úhrady), kedy a akým spôsob je splatná istina a úroky, a, samozrejme, doležitá je aj výška a typ úrokovej sadzby a spôsob zabezpečenia. Developer má možnosť získať a porovnať si indikatívne (predbežné ponuky) niekoľkých bánk a rokovať s nimi o úprave niektorých parametrov, najmä ohľadne výšky úrokovej sadzby a poplatkov, prípadne spôsobu zabezpečenia úveru.

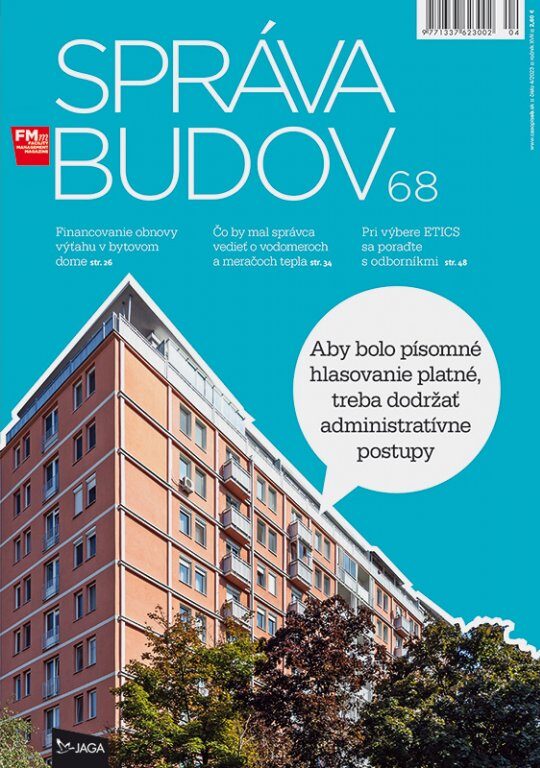

| Slovenská sporiteľňa Objem vyčerpaných úverov na financovanie výstavby nehnuteľností poskytnutých Slovenskou sporiteľňou bol ku koncu roka 2006 14,9 mld. Sk. V roku 2005 to bolo 7 miliárd a v roku 2004 dve miliardy korún. V roku 2006 tvorili približne dve tretiny financovaných projektov prostredníctvom Slovenskej sporiteľne bytové projekty, administratívne budovy a nákupné centrá, zvyšnú tretinu hotely, logistika a polyfunkčné stavby. Slovenská sporiteľňa je s 2,5 milióna klientov najväčšou komerčnou bankou na Slovensku. V roku 2006 získala ocenenie časopisu Euromoney Najlepšia banka na Slovensku a podľa odborného týždenníka Trend je najúspešnejšou bankou na Slovensku v roku 2006. Slovenská sporiteľňa je bankou s najdlhšou tradíciou v oblasti sporenia na Slovensku. V roku 1994 sa transformovala na akciovú spoločnosť a začala pôsobiť pod obchodným menom Slovenská sporiteľňa, akciová spoločnosť. Po podpise zmluvy medzi Ministerstvom financií SR a Erste Bank o predaji majoritného balíka akcií, ktorý sa uskutočnil v januári 2001, sa Slovenská sporiteľňa začlenila do silnej finančnej skupiny Erste Bank. Má vedúce postavenie v oblasti celkových aktív, úverov a vkladov klientov, v počte obchodných miest a bankomatov. Komplexné bankové služby poskytuje vo viac než 270 obchodných miestach a desiatich obchodných centrách vo všetkých regiónoch Slovenska. Medzi projekty, ktoré sa financovali prostredníctvom jej produktov, patrí Koloseo, Apollo Business Center, Satelitné mestečko PSA Peugeot v Zavare a refinancovanie Auparku v roku 2006. Tatra banka Koncom roka 2006 prefinancovala Tatra banka realitné projekty za takmer 16 mld. Sk. Ku koncu roka dosiahol objem čerpaných úverov poskytnutých developerom 15,9 mld. korún. Od konca roku 2005 zaznamenala banka nárast portfólia čerpaných úverov o viac ako 45 %. Medzi najväčšie financované administratívne projekty patria bratislavské projekty CBC I, CBC II, ktorý je tesne pred ukončením, a Tower 115. V roku 2006 uzatvorila úverové zmluvy na financovanie 33 nových bytových projektov s asi 2 400 bytovými jednotkami v celkovom objeme 5,21 mld. Sk, medzi najväčšie z nich patria bratislavské obytné súbory Tri Veže, Vienna Gate a Dominant. V roku 2006 Tatra banka zaznamenala aj veľký nárast menších projektov s úverovou angažovanosťou 35 mil. Sk, ktorých celkový objem (schválených a zadaných projektov) dosiahol 1,24 mld. Sk. ČSOB Má 40-ročnú tradíciu a pôsobí v Českej a Slovenskej republike. Popri doterajšej orientácii na korporačnú klientelu a finančné inštitúcie sa etabluje aj v oblasti finančných služieb pre obyvateľstvo i malé a stredné podniky. ČSOB bola založená v roku 1964 majoritným akcionárom SBČS a ďalšími štátom kontrolovanými subjektmi. ČSOB bola v Československu jedinou bankou, ktorá poskytovala služby v oblasti zahraničného obchodu (financovanie podnikov zahraničného obchodu, cudzomenové služby). Po roku 1990 banka diverzifikovala činnosť a rozšírila klientsku základňu o nové podnikateľské subjekty a tiež o fyzické osoby. Dnes je ČSOB univerzálnou bankou, ktorá ponúka svoje produkty a služby všetkým klientom od študentov po seniorov, od drobných živnostníkov po nadnárodný korporát. Je bankou financujúcou zaujímavé developerské projekty, napr. Eurovea I (Ballymore Properties), River Park (J&T Real Estate) či Lakeside I (TriGránit). UniCredit Bank VÚB banka |

Martina Jakušová

Vizualizácia: Tatra banka